|

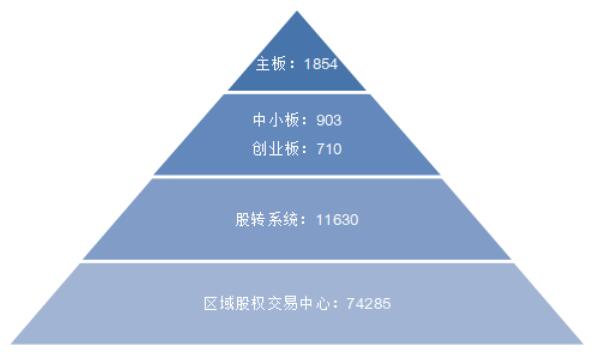

新三板是当下的股权市场,是未来的股票市场。 核心观点: 1、新三板自成立初始,即对标美国纳斯达克市场,长远看有长足的发展空间。 2、新三板规模化发展仅有3年,制度建设需要时间,流动性不足这种“成长的烦恼”是市场发展的必然阶段。 3、投资者应充分认识新三板当下的股权投资属性,对回报周期有更清晰的认识,立足公司长期价值才是新三板的初心。 新三板是什么 新三板的全称是全国中小企业股份转让系统(简称“全国股转系统”),其是经国务院批准,依据证券法设立的继上交所、深交所之后第三家全国性证券交易场所。在设立之初,即定位为全国性交易所,其在我国资本市场中是非常重要的一换,且担负着培育中小创新型企业的重任。长远来看,其对标的是美国的纳斯达克市场。

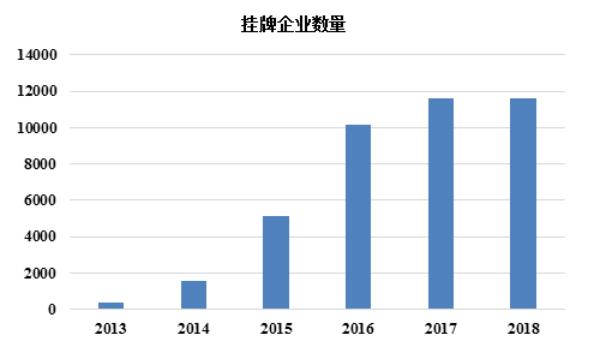

我国的多层次资本市场 数据来源:2017新三板市场发展报告,诺亚研究工作坊 自2014年新三板扩容后,新三板企业在挂牌数量、行业分布、融资规模等方面都出现了大幅提升: 截止2017年底,新三板新增挂牌公司1467家,达到11630家,2014至2016年间,挂牌公司数量分别以三倍、二倍以及一倍的速度增长,但2017年增速放缓至14.43%。 挂牌企业总股本6757亿股,相比2016年末的5852亿股增长了15.46%,总市值49,404.56亿元,相比2016年的40,558.11亿元的总市值增长了21.81%。

数据来源:wind资讯,诺亚研究工作坊 流动性不足是主要症结所在 任何事物的发展与成长都需要时间,新三板经历过几年迅猛发展后,其自身制度建设上的相应问题凸显出来,而其中最重要的即是流动性不足的问题。 我们看到,相比于A股市场每天四五千亿元的总体成交量而言,整个新三板市场的日均成交量甚至不足十亿元。就2017年的新三板全年交易数据而言,全年成交额累计超过1亿元的有515支股票,超过10亿元的仅有17支股票,全年成交额累计不足100万元的有1446支股票。 这样的交易量,相对于新三板整体约5万亿总市值的体量来说,几乎是杯水车薪。而新三板全市场10亿元的日成交量几乎只是A股市场某一只股票的日成交量,流动性的严重缺乏,使得股票定价严重紊乱,也导致新三板指数经历了长期的下行。 究其原因,流动性不足主要源于两个方面: 其一,从发行端来说,新三板企业普遍存在股权高度集中的状况,80%以上公司股权高度集中于大股东,流通股不够分散是导致市场流动性匮乏的关键因素; 其二,从交易端来说,新三板目前要求的开户条件是日均证券资产要高于500万元,这样的门槛对于大部分的个人投资者难以达到,从而直接导致市场交易对手盘太少,整体交易不活跃。 其实,新三板从无到有,从小到大,其发展有先做量再做质的必然需求。过去的三年,是新三板数量扩张的三年,而未来的三年,很可能是质量提升的三年。 自2017年下半年以来,监管层就开始频繁发出完善新三板顶层设计等信号。而在12月22日这天,股转系统更是连续发布三个重要文件,落地了大宗交易、集合竞价机制等非常重要的交易机制。监管层对新三板的政策呵护,很可能为明年流动性的改善提供实质性帮助。 从Wind数据统计,目前有净值披露的新三板基金一共有近3000只,其中6个月以来回报为负的近40%。 而在某合格投资者可查询的私募基金业绩网站上,截至2018年3月3日,能查到净值的79只投资于新三板的私募证券基金产品中,只有21只基金盈利,超70%的产品亏损,且有4只产品亏损幅度超过50%。 那么,那些盈利的基金是怎样的呢?这里可以以表现还不错的麟凤基金为例,我们来看一下: • 麟凤新三板组合成立于2015年3月13日,成立规模5.03亿元。 • 期限3年,管理人可自行决定延长投资期限。 • 底层投资于60%景林新三板一期资产管理计划+40%鼎锋文艺复兴3号新三板资产管理计划。 • 对外播报最净值截至2018年1月31日1.0296,其中基金所投景林新三板一期最新净值为1.1。

净值走势图对比 • 截止至2018年1月31日,基金成立至今产品累计净值1.0452,同期新三板市场做市指数回撤约40.49%。 • 2016年全年,基金累计净值增长约6.5%,同期新三板市场做市指数回撤约22.66%。 • 2017年全年,基金累计净值增长约15.3%,同期新三板市场做市指数回撤约10.65%。 在绝对收益率上,该产品其实远超市场平均表现,管理人的投资能力是值得肯定的。 产品封闭年限的困惑 我们知道,对于股权类基金产品,其封闭期较长,常见的即“5+2年”型产品(即5年投资期和2年退出期),原因何在?因为企业从成长到IPO排队上市,再到二级市场退出,本身就需要较长的投资期限。股权类产品的投资者往往充分理解设置较长产品期限的意义。 对于新三板基金这类在2015年之前较少出现过的产品,回望当时,其产品封闭期限较难确定。如果新三板的定位是对标美国纳斯达克市场(股票市场),由于股票买卖的流动性非常高,三年封闭期都嫌长;但如果对标台湾的柜台市场(股权市场),则三年封闭期很可能是不够的。 从事实上看,新三板已经成为一个“股票”和“股权”结合又分割的市场。 投资者往往把新三板投资简单理解成类似于A股的二级市场投资。但是实际上,基金管理人在基金建仓期,主要在意的是被投公司的长期价值和建仓价格,因此有部分持仓是采用协议转让的方式买入,后又遭遇股票停牌等突发因素,导致目前某些持仓暂时无法退出的结果。因此基金产品期限设为3年会略显不足。 但是持仓股票的公司价值是否会随着价格波动而波动呢?巴菲特曾说:“我从不打算在买入股票的次日就赚钱,我买入股票时,总是会先假设明天交易所就会关门,5年之后才又重新打开,恢复交易。”股价会波动,但是公司价值长存。对这样的持仓,投资者需要更多的耐性。 资本市场的收益往往非线性,这与工资收入的安定感不同,资本利得往往伴随着长期的蛰伏。 拿老百姓体会最多的地产市场而言,我们知道,地产的价格也不是年年固定上涨,而是某些年份维持不动,又在随后的某些年份暴涨。如果嫌弃之前的蛰伏期,而希望直接获得暴涨的收获,实际上是异常困难的。 “市场先生”的不理性会导致投资者情绪波动,如果在市场火热时着急入场,又在市场冷清时着急出场,很容易买高卖低。投资者如果冷静思考当下的投资决策,并且更多了解新三板这个未来可能会独当一面的市场,就会有更多的信心去持有,特别是要相信优秀的管理人,会在这个市场上为耐心的投资人创造价值。 *本文所有内容仅供参考,不代表任何确定性的判断,不构成投资建议。 |